Inhaltsverzeichnis

Aber was wäre, wenn es eine einfache und effektive Methode gäbe, um die Kontrolle über Ihre Finanzen zu übernehmen? Eine Methode, die Ihnen helfen könnte, Ihre Grundbedürfnisse zu decken, das Leben zu genießen und eine sichere Zukunft aufzubauen – und das alles, ohne einen Abschluss in Buchhaltung zu benötigen?

Hier kommt die 60/30/10 Budgetierungsregel ins Spiel. Dieser einfache Ansatz zur Geldverwaltung könnte der Wendepunkt sein, nach dem Sie gesucht haben. Es ist ein mächtiges Werkzeug, das Ihnen helfen kann, Ihre Finanzen zu organisieren, Stress zu reduzieren und sich sowohl persönlich als auch beruflich langfristig auf Erfolgskurs zu bringen.

In diesem umfassenden Leitfaden werden wir die 60/30/10 Regel erkunden und Ihnen zeigen, wie Sie sie an Ihre einzigartige Situation als digitaler Profi anpassen können. Sind Sie bereit, die Kontrolle über Ihre finanzielle Zukunft zu übernehmen? Lassen Sie uns anfangen!

Die 60/30/10 Regel verstehen

Was ist die 60/30/10 Regel?

Die 60/30/10 Regel ist eine einfache Budgetierungsmethode, die Ihr Nettoeinkommen in drei Hauptkategorien aufteilt:

- 60% für notwendige Ausgaben

- 30% für diskretionäre Ausgaben

- 10% für Ersparnisse und Investitionen

Diese einfache Aufteilung macht es leicht, Ihr Einkommen zuzuweisen und sicherzustellen, dass Sie alle finanziellen Grundlagen abdecken.

Ursprünge und Prinzipien

Obwohl die genauen Ursprünge der 60/30/10 Regel unklar sind, basiert sie auf den Prinzipien eines ausgewogenen Geldmanagements und ist eine Variation anderer beliebter Budgetierungsmethoden, wie der 50/30/20 Regel, die von Senatorin Elizabeth Warren populär gemacht wurde.

Das Hauptprinzip hinter der 60/30/10 Regel ist Balance. Sie soll Ihnen helfen:

- Ihre Grundbedürfnisse zu decken

- Das Leben in der Gegenwart zu genießen

- Für die Zukunft zu planen

Alles, ohne sich übermäßig eingeschränkt oder schuldig wegen Ihrer Ausgaben zu fühlen.

Vorteile einer strukturierten Budgetierung

Die Annahme eines strukturierten Budgetierungsansatzes wie der 60/30/10 Regel kann zahlreiche Vorteile bieten:

- Klarheit: Sie haben ein klares Bild davon, wohin Ihr Geld fließt.

- Kontrolle: Es hilft Ihnen, Ihre Ausgaben- und Spargewohnheiten zu kontrollieren.

- Flexibilität: Die Regel kann an Ihre einzigartige finanzielle Situation angepasst werden.

- Zielorientiert: Sie ermutigt zum Sparen und Investieren für die Zukunft.

- Stressreduktion: Zu wissen, dass Sie einen Plan haben, kann die finanzielle Angst erheblich reduzieren.

Für digitale Profis wie Website-Ersteller kann diese finanzielle Struktur eine solide Grundlage für sowohl persönliches als auch geschäftliches Wachstum bieten.

Die 60% Kategorie: Notwendige Ausgaben

Definition notwendiger Ausgaben

Der größte Teil Ihres Budgets – 60% – geht für notwendige Ausgaben drauf. Aber was genau zählt als „notwendig“?

Notwendige Ausgaben sind die nicht verhandelbaren Kosten, die Sie decken müssen, um Ihren grundlegenden Lebensstandard aufrechtzuerhalten. Diese umfassen typischerweise:

- Wohnung (Miete oder Hypothek)

- Nebenkosten

- Lebensmittel

- Transport

- Versicherung

- Mindestschuldzahlungen

Typische Kosten für digitale Profis

Als Website-Ersteller oder digitaler Unternehmer könnten Ihre notwendigen Ausgaben einige einzigartige Posten umfassen:

- Internet- und Telefonrechnungen: Diese sind entscheidende Werkzeuge für Ihre Arbeit.

- Software-Abonnements: Wesentliche Programme für Webdesign, Projektmanagement usw.

- Berufshaftpflichtversicherung: Haftpflichtversicherung oder Fehler- und Unterlassungsversicherung.

- Krankenversicherung: Besonders wichtig, wenn Sie selbstständig sind.

- Steuern: Denken Sie daran, Geld für geschätzte Steuerzahlungen zurückzulegen!

Optimierung notwendiger Ausgaben

Obwohl diese Kosten notwendig sind, gibt es oft Raum für Optimierung. Hier sind einige Strategien:

- Überprüfen Sie Ihre Abonnements. Nutzen Sie alle Software, für die Sie bezahlen? Wenn nicht, könnten Sie einige Pläne herabstufen?

- Vergleichen Sie Versicherungen: Vergleichen Sie jährlich die Tarife, um sicherzustellen, dass Sie das beste Angebot erhalten.

- Reduzieren Sie Nebenkosten: Einfache Änderungen wie die Verwendung energieeffizienter Glühbirnen oder die Anpassung Ihres Thermostats können sich summieren.

- Überlegen Sie sich Ihren Arbeitsplatz: Wenn Sie ein Büro mieten, könnten Sie stattdessen von zu Hause aus arbeiten? Oder umgekehrt – wäre ein Coworking Space kostengünstiger als Ihr Heimsetup?

- Essensplanung: Senken Sie die Lebensmittelkosten, indem Sie Ihre Mahlzeiten planen und häufiger zu Hause kochen.

Denken Sie daran, jeder Dollar, den Sie bei den notwendigen Ausgaben sparen, ist ein Dollar, den Sie für Ihre anderen finanziellen Ziele verwenden können!

Die 30% Kategorie: Diskretionäre Ausgaben

Balance zwischen Wünschen und Bedürfnissen

Die 30%, die für diskretionäre Ausgaben vorgesehen sind, sind der Bereich, in dem Sie die Früchte Ihrer Arbeit genießen können. Diese Kategorie umfasst nicht notwendige Ausgaben – die „Wünsche“ statt der „Bedürfnisse“.

Häufige diskretionäre Ausgaben umfassen:

- Unterhaltung (Filme, Konzerte, Streaming-Dienste)

- Essen gehen

- Hobbys

- Kleidung (über die Grundbedürfnisse hinaus)

- Reisen

- Geschenke

Budgetierung für berufliche Weiterbildung

Als digitaler Profi ist es wichtig, professionelle Weiterbildung in Ihre Ermessensausgaben einzubeziehen. Dies könnte umfassen:

- Online-Kurse oder Workshops

- Konferenzteilnahmen

- Bücher oder Lehrmaterialien

- Netzwerkveranstaltungen

In Ihre Fähigkeiten zu investieren kann sich langfristig auszahlen und möglicherweise Ihre Verdienstkraft erhöhen.

Unterhaltung und persönliche Ausgaben

Während es wichtig ist, beruflich in sich selbst zu investieren, denken Sie daran, auch Mittel für persönlichen Genuss einzuplanen. Ein ausgeglichenes Leben beinhaltet Zeit für Entspannung und Spaß!

Erwägen Sie, Unterkategorien innerhalb Ihrer 30% einzurichten, um sicherzustellen, dass Sie alle Bereiche abdecken. Zum Beispiel:

- 10% für berufliche Weiterbildung

- 10% für Unterhaltung und Ausgehen

- 10% für persönliche Hobbys und Selbstfürsorge

Denken Sie daran, der Schlüssel ist, ein Gleichgewicht zu finden, das für Sie funktioniert. Wenn Sie leidenschaftlich bei der Arbeit sind, könnten Sie mehr für berufliche Weiterbildung einplanen. Wenn Sie sich in einer stressigen Phase befinden, könnten Sie Selbstfürsorge und Entspannung priorisieren.

Überschreitungen vermeiden

Während die 30%-Kategorie mehr Flexibilität bietet, ist es leicht, hier zu viel auszugeben. Einige Tipps, um Ihre Ermessensausgaben im Griff zu behalten:

- Verfolgen Sie Ihre Ausgaben: Verwenden Sie eine Budget-App, um zu überwachen, wohin Ihr Geld fließt.

- Planen Sie große Ausgaben: Wenn Sie wissen, dass Sie an einer Konferenz teilnehmen werden, beginnen Sie im Voraus dafür zu sparen.

- Suchen Sie nach kostenlosen oder kostengünstigen Alternativen: Viele Ressourcen zur beruflichen Weiterbildung sind online kostenlos verfügbar.

- Verwenden Sie den „Warten und sehen“-Ansatz: Bevor Sie einen nicht wesentlichen Kauf tätigen, warten Sie 24-48 Stunden. Wenn Sie es danach immer noch wollen, machen Sie es.

- Belohnen Sie sich verantwortungsbewusst: Setzen Sie sich finanzielle Ziele und belohnen Sie sich, wenn Sie diese erreichen – aber halten Sie die Belohnungen im Rahmen Ihres Budgets!

Indem Sie Ihre Ermessensausgaben klug verwalten, können Sie das Leben jetzt genießen und sich gleichzeitig auf zukünftigen Erfolg vorbereiten.

Die 10%-Kategorie: Sparen und Investieren

Aufbau eines Notfallfonds

Die Einrichtung eines Notfallfonds sollte die erste Priorität in Ihrer 10%-Spar-Kategorie sein. Dieses finanzielle Sicherheitsnetz kann Ihnen helfen, unerwartete Ausgaben oder Einkommensschwankungen zu bewältigen, die häufige Herausforderungen für digitale Unternehmer sind.

Zielen Sie darauf ab, 3-6 Monate an wesentlichen Ausgaben in Ihrem Notfallfonds zu sparen. Wenn Sie gerade erst anfangen, setzen Sie sich kleinere Meilensteine:

- Sparen Sie so schnell wie möglich 1.000 $

- Bauen Sie bis zu einem Monat an Ausgaben auf

- Erhöhen Sie allmählich auf 3-6 Monate

Halten Sie Ihren Notfallfonds in einem hochverzinslichen Sparkonto, das leicht zugänglich, aber getrennt von Ihrem täglichen Geld ist.

Sparen für den Ruhestand

Auch wenn der Ruhestand weit entfernt scheint, ist es wichtig, frühzeitig zu sparen. Die Kraft des Zinseszinses bedeutet, dass selbst kleine Beiträge im Laufe der Zeit erheblich wachsen können.

Erwägen Sie diese Optionen für die Altersvorsorge:

- Individuelles Altersvorsorgekonto (IRA): Traditionelle oder Roth IRAs bieten Steuervorteile für die Altersvorsorge.

- Solo 401(k): Wenn Sie selbstständig sind, kann dies eine ausgezeichnete Option für die Altersvorsorge sein.

- SEP IRA: Eine weitere gute Wahl für Selbstständige oder Kleinunternehmer.

Zielen Sie darauf ab, Ihre Altersvorsorgebeiträge im Laufe der Zeit zu erhöhen, insbesondere wenn Ihr Einkommen wächst.

Investieren in Ihr Unternehmen

Als digitaler Profi kann die Investition in Ihr Geschäft eine Form des Sparens für die Zukunft sein. Dies könnte umfassen:

- Aufrüstung Ihrer Ausrüstung

- Investition in fortschrittliche Software oder Werkzeuge

- Marketing und Werbung zur Erweiterung Ihrer Kundenbasis

- Hilfe einstellen, um Ihr Geschäft zu skalieren

Denken Sie daran, dass diese Investitionen aus Ihrer 10%-Spar-Kategorie und nicht aus Ihren wesentlichen Ausgaben oder Ermessensausgaben stammen sollten.

Erkundung anderer Investitionsmöglichkeiten

Sobald Sie einen Notfallfonds haben und zur Altersvorsorge beitragen, sollten Sie andere Investitionsmöglichkeiten erkunden:

- Indexfonds: Diese bieten eine einfache Möglichkeit, in ein breites Marktsegment zu investieren.

- Immobilien: Dies könnte eine direkte Immobilieninvestition oder Real Estate Investment Trusts (REITs) sein.

- Einzelaktien: Wenn Sie mit höherem Risiko vertraut sind und Ihre Recherchen durchgeführt haben.

Führen Sie immer gründliche Recherchen durch oder konsultieren Sie einen Finanzberater, bevor Sie Investitionsentscheidungen treffen.

Die Macht der Automatisierung

Die Automatisierung Ihrer Beiträge kann das Sparen und Investieren erleichtern. Richten Sie automatische Überweisungen von Ihrem Girokonto auf Ihre Spar- und Anlagekonten ein, jedes Mal, wenn Sie bezahlt werden.

Dieser „Zahlen Sie sich selbst zuerst“-Ansatz stellt sicher, dass Sie konsequent auf Ihre finanziellen Ziele hinarbeiten.

Die 60/30/10-Regel umsetzen

Schritte zum Starten

Bereit, die 60/30/10-Regel in die Tat umzusetzen? Hier ist eine schrittweise Anleitung:

- Berechnen Sie Ihr Einkommen nach Steuern: Dies ist Ihr Ausgangspunkt.

- Listen Sie alle Ihre Ausgaben auf: Gehen Sie Ihre Kontoauszüge und Kreditkartenabrechnungen durch, um ein vollständiges Bild zu erhalten.

- Kategorisieren Sie Ihre Ausgaben: Teilen Sie sie in wesentliche, Ermessens- und Spar-/Investitionsausgaben ein.

- Passen Sie Ihre Ausgaben an: Wenn Ihre aktuellen Ausgaben nicht mit der 60/30/10-Aufteilung übereinstimmen, identifizieren Sie Bereiche, in denen Sie kürzen oder umverteilen können.

- Richten Sie separate Konten ein: Erwägen Sie, für jede Kategorie unterschiedliche Konten zu haben, um die Nachverfolgung zu erleichtern.

- Automatisieren Sie Ihre Finanzen: Richten Sie automatische Überweisungen auf Ihre verschiedenen Konten am Zahltag ein.

- Regelmäßig überprüfen und anpassen: Ihre finanzielle Situation wird sich im Laufe der Zeit ändern, daher sollten Sie Ihr Budget regelmäßig überprüfen und bei Bedarf Anpassungen vornehmen.

Ausgaben effektiv verfolgen

Eine genaue Ausgabenverfolgung ist entscheidend für ein erfolgreiches Budget. Hier sind einige effektive Methoden:

- Verwenden Sie eine Budget-App: Apps wie YNAB, Mint oder Personal Capital können Ihre Ausgaben automatisch kategorisieren und Ihnen einen Echtzeit-Überblick über Ihr Budget geben.

- Tabellenkalkulation: Wenn Sie einen praktischeren Ansatz bevorzugen, richten Sie eine Tabellenkalkulation ein, um Ihr Einkommen und Ihre Ausgaben manuell zu verfolgen.

- Umschlagsystem: Für diskretionäre Ausgaben sollten Sie in Erwägung ziehen, Bargeldumschläge zu verwenden, um Ihr Budget einzuhalten.

- Regelmäßige Überprüfungen: Nehmen Sie sich jede Woche Zeit, um Ihre Ausgaben zu überprüfen und sicherzustellen, dass Sie auf dem richtigen Weg sind.

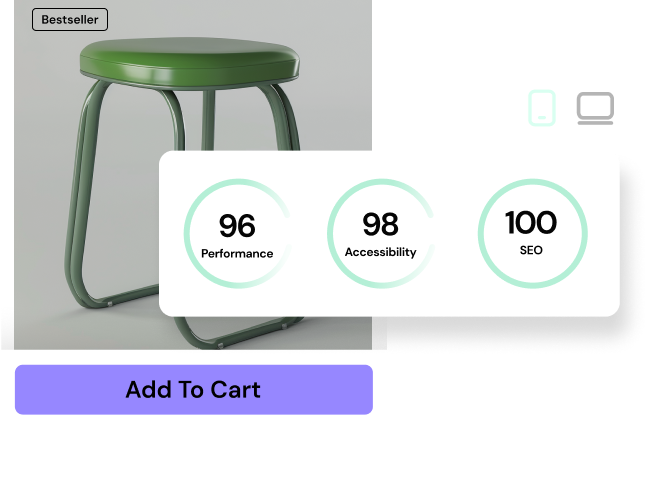

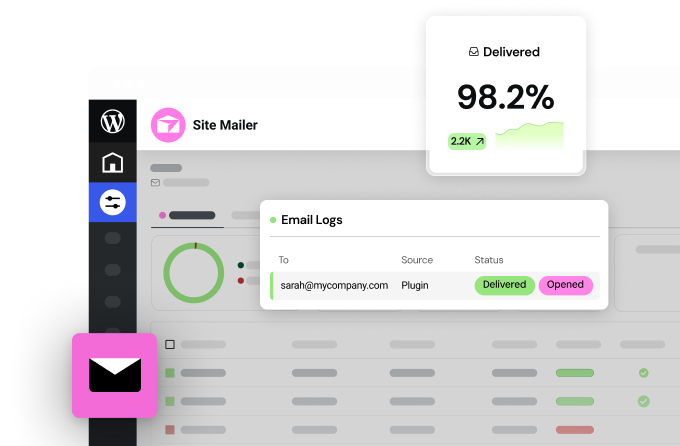

Budgetierungs-Tools und Apps

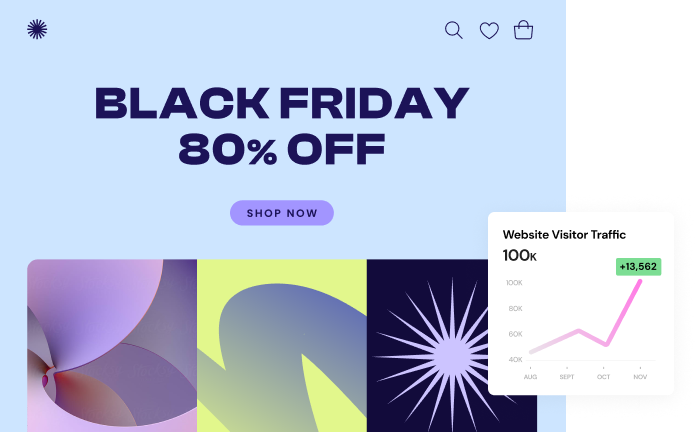

Wenn wir schon beim Thema Tools sind, ist es erwähnenswert, wie die richtige Technologie nicht nur Ihre Budgetierung, sondern auch Ihre gesamten Geschäftsabläufe optimieren kann. Zum Beispiel können Website-Builder wie Elementor Ihre Effizienz erheblich steigern, indem sie es Ihnen ermöglichen, schnell und einfach beeindruckende Websites zu erstellen. Diese Effizienz kann sich in mehr Zeit für das Finanzmanagement und potenziell erhöhtes Einkommen übersetzen.

Einige beliebte Budgetierungs-Tools sind:

- YNAB (You Need A Budget): Großartig für Zero-Based-Budgeting

- Mint: Kostenlos und benutzerfreundlich mit automatischer Ausgabenkategorisierung

- Personal Capital: Bietet Budgetierungs-Tools zusammen mit Investment-Tracking

- EveryDollar: Erstellt von Finanzguru Dave Ramsey, gut für Anfänger

Denken Sie daran, das beste Tool ist das, das Sie konsequent verwenden. Probieren Sie einige Optionen aus, um zu sehen, was für Sie am besten funktioniert.

Anpassung der 60/30/10-Regel für digitale Fachleute

Umgang mit variablem Einkommen

Eine der größten Herausforderungen für viele digitale Fachleute ist der Umgang mit variablem Einkommen. So passen Sie die 60/30/10-Regel an dieses Szenario an:

- Berechnen Sie Ihre Basislinie: Bestimmen Sie den Mindestbetrag, den Sie benötigen, um Ihre wesentlichen Ausgaben zu decken.

- Verwenden Sie Prozentsätze, keine festen Beträge: Wenden Sie die 60/30/10-Regel auf das Einkommen an, das Sie jeden Monat erhalten.

- Erstellen Sie einen Puffer: Sparen Sie in einkommensstarken Monaten zusätzlich in Ihrer Kategorie „wesentliche Ausgaben“, um magere Monate abzudecken.

- Priorisieren Sie das Wesentliche: Stellen Sie in einkommensschwachen Monaten sicher, dass Sie zuerst die 60%-Kategorie abdecken, dann die Ersparnisse und dann die diskretionären Ausgaben.

- Durchschnittliches Einkommen: Wenn Ihr Einkommen stark variiert, sollten Sie für Budgetierungszwecke einen 12-Monats-Durchschnitt verwenden.

Budgetierung für Geschäftsausgaben

Als digitaler Unternehmer müssen Sie Geschäftsausgaben berücksichtigen. So integrieren Sie sie in Ihr 60/30/10-Budget:

- Wesentliche Geschäftsausgaben: Diese in Ihre 60%-Kategorie einbeziehen. Dazu gehören Hosting-Gebühren, wesentliche Software-Abonnements oder Berufshaftpflichtversicherung.

- Diskretionäre Geschäftsausgaben: Weisen Sie einen Teil Ihrer 30%-Kategorie für nicht wesentliche Geschäftsausgaben wie Premium-Tools oder zusätzliche Schulungen zu.

- Geschäftsersparnisse: Erwägen Sie, einen Teil Ihrer 10%-Ersparnisse für Geschäftsnotsituationen oder zukünftige Investitionen beiseite zu legen.

Persönliche und geschäftliche Finanzen ausbalancieren

Die Trennung Ihrer persönlichen und geschäftlichen Finanzen ist aus rechtlichen und organisatorischen Gründen entscheidend. So halten Sie diese Trennung aufrecht und wenden dennoch die 60/30/10-Regel an:

- Eröffnen Sie separate Konten: Haben Sie separate Geschäftskonten für Giro- und Sparkonten.

- Zahlen Sie sich selbst ein Gehalt: Überweisen Sie regelmäßig einen festen Betrag von Ihrem Geschäftskonto auf Ihr Privatkonto. Wenden Sie die 60/30/10-Regel auf dieses „Gehalt“ an.

- Reinvestieren Sie in Ihr Geschäft: Verwenden Sie einen Teil Ihres Geschäftseinkommens für Wachstum und Entwicklung, getrennt von Ihrem persönlichen Budget.

- Verfolgen Sie Geschäftsausgaben separat: Verwenden Sie Buchhaltungssoftware wie QuickBooks oder FreshBooks, um klare Aufzeichnungen für Steuerzwecke zu führen.

Denken Sie daran, dass Sie Ihren Ansatz anpassen müssen, wenn Ihr Geschäft wächst. Regelmäßige Überprüfungen sowohl Ihrer persönlichen als auch Ihrer geschäftlichen Finanzen helfen Ihnen, auf dem richtigen Weg zu bleiben.

Überwindung von Budgetierungsherausforderungen

Umgang mit unerwarteten Ausgaben

Das Leben hat eine Art, finanzielle Kurvenbälle zu werfen. So gehen Sie mit unerwarteten Ausgaben um, ohne Ihr Budget zu entgleisen:

- Verwenden Sie Ihren Notfallfonds: Dafür ist er genau da! Denken Sie nur daran, ihn danach wieder aufzufüllen.

- Passen Sie Ihre diskretionären Ausgaben an: Reduzieren Sie vorübergehend nicht wesentliche Ausgaben, um die unerwarteten Kosten zu decken.

- Suchen Sie nach zusätzlichem Einkommen: Können Sie ein zusätzliches Projekt übernehmen oder etwas verkaufen, das Sie nicht mehr benötigen?

- Vermeiden Sie Kreditkartenschulden: Setzen Sie unerwartete Ausgaben nicht auf Kreditkarten, es sei denn, Sie können sie sofort begleichen.

- Lernen Sie aus der Erfahrung: War dies wirklich unerwartet oder sollten Sie für ähnliche Ausgaben in Zukunft budgetieren?

Motiviert bleiben

Langfristig an einem Budget festzuhalten, kann eine Herausforderung sein. Hier sind einige Tipps, um motiviert zu bleiben:

- Setzen Sie sich klare finanzielle Ziele: Konkrete Ziele geben Ihnen etwas, worauf Sie hinarbeiten können.

- Feiern Sie kleine Erfolge: Anerkennen Sie, wenn Sie erfolgreich an Ihrem Budget festhalten oder einen Sparmeilenstein erreichen.

- Visualisieren Sie Ihren Fortschritt: Verwenden Sie Diagramme oder Grafiken, um zu sehen, wie weit Sie gekommen sind.

- Finden Sie einen Verantwortlichkeitspartner: Teilen Sie Ihre Ziele mit einem Freund oder treten Sie einem Finanzforum bei für support.

- Erlauben Sie sich gelegentliche Belohnungen: Planen Sie kleine Belohnungen ein, um sich nicht benachteiligt zu fühlen.

Anpassung der Regel an Ihre Bedürfnisse

Denken Sie daran, dass die 60/30/10-Regel eine Richtlinie und kein starres Gesetz ist. Passen Sie die Prozentsätze nach Bedarf an Ihre Situation an. Zum Beispiel:

- Wenn Sie in einer teuren Gegend leben, benötigen Sie möglicherweise 70% für das Wesentliche und 20% für diskretionäre Ausgaben.

- Wenn Sie aggressiv für ein großes Ziel sparen, könnten Sie 15% oder 20% für Ersparnisse einplanen.

- In Zeiten finanzieller Belastung könnten Sie vorübergehend auf eine 70/20/10- oder sogar eine 80/10/10-Aufteilung umstellen.

Der Schlüssel ist, ein Gleichgewicht zu finden, das für Sie funktioniert, während Sie dennoch Ihre wesentlichen Ausgaben decken, etwas Genuss zulassen und für die Zukunft sparen.

Fortgeschrittene Strategien

Beschleunigung des Schuldenabbaus

Wenn Sie hochverzinsliche Schulden haben, sollten Sie die 60/30/10-Regel anpassen, um die Schuldenrückzahlung zu priorisieren. So geht’s:

- Identifizieren Sie hochverzinsliche Schulden: Konzentrieren Sie sich darauf, Kreditkarten oder Privatkredite mit hohen Zinssätzen zuerst abzuzahlen.

- Verwenden Sie die Schuldenlawinen-Methode: Zahlen Sie Mindestbeträge auf alle Schulden und setzen Sie zusätzliches Geld für die Schulden mit den höchsten Zinssätzen ein.

- Erhöhen Sie vorübergehend Ihren Prozentsatz für das Wesentliche: Erwägen Sie, 70% für das Wesentliche und die Schuldenrückzahlung, 20% für diskretionäre Ausgaben und 10% für Ersparnisse einzuplanen, bis die hochverzinslichen Schulden abbezahlt sind.

- Suchen Sie nach Möglichkeiten, Ihr Einkommen zu erhöhen: Verwenden Sie zusätzliche Einnahmen speziell für die Schuldenrückzahlung.

Denken Sie daran, dass schuldenfrei zu sein, Ihre finanzielle Flexibilität langfristig erheblich erhöhen kann.

Maximierung von Ersparnissen und Investitionen

Sobald Sie sich mit der grundlegenden Budgetierung wohlfühlen und hochverzinsliche Schulden abgebaut haben, sollten Sie diese Strategien in Betracht ziehen, um Ihre Ersparnisse und Investitionen zu steigern:

- Erhöhen Sie Ihre Sparquote schrittweise: Versuchen Sie, Ihre Sparquote alle paar Monate um 1% zu erhöhen.

- Nutzen Sie steuerbegünstigte Konten: Maximieren Sie die Beiträge zu IRAs, 401(k)s oder anderen Rentenkonten.

- Erwägen Sie ein Health Savings Account (HSA): Wenn Sie berechtigt sind, kann ein HSA ein leistungsstarkes Instrument sowohl für Gesundheitskosten als auch für langfristige Ersparnisse sein.

- Erkunden Sie passive Einkommensströme: Suchen Sie nach Möglichkeiten, Einkommen zu generieren, das keine ständige aktive Arbeit erfordert, wie z.B. die Erstellung digitaler Produkte oder Investitionen in Dividendenaktien.

- Bildung: Lernen Sie kontinuierlich über persönliche Finanzen und Investitionen, um fundierte Entscheidungen zu treffen.

Skalierung Ihres Budgets, während Ihr Geschäft wächst

Wenn Ihr digitales Geschäft wächst, sollte sich auch Ihr Budget weiterentwickeln. So skalieren Sie Ihre 60/30/10-Regel:

- Bewerten Sie Ihre wesentlichen Ausgaben neu: Wenn das Einkommen steigt, könnte Ihre 60%-Kategorie proportional schrumpfen. Lassen Sie nicht zu, dass der Lebensstil-Inflation all Ihre Gewinne auffrisst.

- Erhöhen Sie Ihre Sparquote: Versuchen Sie, einen größeren Prozentsatz für Ersparnisse und Investitionen einzuplanen, wenn Ihr Einkommen wächst.

- Investieren Sie in Ihr Geschäft: Verwenden Sie einen Teil Ihres gestiegenen Einkommens, um das Geschäftswachstum zu fördern, was möglicherweise einen positiven Kreislauf erhöhter Einnahmen schafft.

- Erwägen Sie, Hilfe einzustellen: Wenn Ihr Geschäft wächst, könnte es sinnvoll sein, bestimmte Aufgaben auszulagern. Dies könnte unter Ihre wesentlichen Ausgaben fallen.

- Planen Sie für Steuern: Höheres Einkommen bedeutet oft höhere Steuern. Stellen Sie sicher, dass Sie genug beiseite legen, um Ihre Steuerverpflichtungen zu decken.

Denken Sie daran, dass das Ziel darin besteht, Ihre allgemeine finanzielle Gesundheit zu verbessern, während Sie Ihr Geschäft ausbauen. Überprüfen und passen Sie Ihr Budget regelmäßig an, um sicherzustellen, dass es weiterhin Ihren Bedürfnissen entspricht.

Fazit

Die Beherrschung Ihrer Finanzen ist ein entscheidender Schritt auf Ihrem Weg als digitaler Profi. Die 60/30/10-Budgetierungsregel bietet einen flexiblen Rahmen, um Ihnen zu helfen, finanzielle Stabilität und Wachstum zu erreichen. Lassen Sie uns die wichtigsten Punkte zusammenfassen:

- Die 60/30/10-Regel weist 60% Ihres Einkommens für das Wesentliche, 30% für diskretionäre Ausgaben und 10% für Ersparnisse und Investitionen zu.

- Diese Regel kann an die einzigartigen Bedürfnisse digitaler Profis angepasst werden, einschließlich der Handhabung variabler Einkommen und der Balance zwischen persönlichen und geschäftlichen Finanzen.

- Die Umsetzung der Regel umfasst das Verfolgen von Ausgaben, die Verwendung von Budgetierungstools und die regelmäßige Überprüfung und Anpassung Ihres Ansatzes.

- Fortgeschrittene Strategien wie die Beschleunigung des Schuldenabbaus und die Maximierung der Ersparnisse können Ihnen helfen, Ihre finanziellen Ziele schneller zu erreichen.

Denken Sie daran, dass der Weg zum finanziellen Erfolg ein Marathon und kein Sprint ist. Seien Sie geduldig mit sich selbst, während Sie diese Strategien umsetzen, und feiern Sie Ihren Fortschritt auf dem Weg.

Während Sie Ihr digitales Geschäft weiter ausbauen, können Tools wie Elementor Ihnen helfen, Ihre Arbeitsprozesse zu optimieren und möglicherweise mehr Zeit und Ressourcen für das Finanzmanagement freizusetzen. Genauso wie Elementor Ihnen hilft, schöne, funktionale Websites effizient zu erstellen, kann Ihnen die 60/30/10-Regel helfen, eine starke, ausgewogene finanzielle Grundlage zu schaffen.

Machen Sie heute den ersten Schritt. Verfolgen Sie Ihre Ausgaben und kategorisieren Sie sie nach der 60/30/10-Regel. Kleine Veränderungen können im Laufe der Zeit zu großen Ergebnissen führen. Mit Ausdauer und klugen finanziellen Gewohnheiten sind Sie auf dem besten Weg, sowohl persönlichen als auch beruflichen finanziellen Erfolg zu erzielen.

Ihre finanzielle Reise als digitaler Profi ist einzigartig, aber Sie müssen sie nicht alleine bewältigen. Treten Sie Finanzgemeinschaften bei, suchen Sie bei Bedarf Rat und lernen Sie weiter. Auf Ihren finanziellen Erfolg und das florierende digitale Geschäft, das Sie aufbauen!

Suchen Sie nach neuen Inhalten?

Durch die Eingabe Ihrer email erklären Sie sich damit einverstanden, E-Mails von Elementor zu erhalten, einschließlich Marketing-E-Mails,

und stimmen unseren Allgemeinen Geschäftsbedingungen sowie unserer Datenschutzrichtlinie zu.